Financiamento Residencial: Tudo o que você precisa saber

Para você que está precisando construir ou reformar a sua casa, o financiamento residencial pode ser uma boa alternativa caso você esteja com o seu orçamento baixo, porém temos que levar em consideração vários fatores. Confira.

O que é o Financiamento Residencial?

O financiamento residencial é destinado para quem deseja ter a casa própria, terminar uma obra que já está em andamento ou até aumentar a própria casa. Você vai pegar o dinheiro que precisa e depois o pagará para o banco em parcelas.

Podendo usar o dinheiro para aumentar a casa, trocar os pisos, reformar o telhado, entre outras finalidades. Dependendo do tipo de financiamento, o valor pode ser usado para a compra de materiais ou pagamento de pedreiro.

Como fazer um financiamento?

O financiamento residencial possui um sistema de contratação diferente em cada banco. Vamos mostrar agora o passo a passo que é condizente com as exigências da Caixa Econômica Federal, que disponibiliza a opção de financiar a compra do terreno e a construção do seu imóvel. Veja:

1 – Escolher o terreno

Começamos com a escolha do terreno. Comprar o terreno certo faz toda diferença no processo, pois nele que você construirá a casa dos seus sonhos e morará por um bom tempo. Por isso, o terreno precisa ser bem localizado, oferecer uma excelente infraestrutura, estar próximo dos pontos de interesse ou de rotina (escola, trabalho etc.).

Avalie o tamanho do lote, pois precisa estar em sintonia com o tipo de casa que deseja construir e o tamanho da sua família, além de observar o bairro onde ele se encontra.

Para obter o seu terreno, você vai precisar do auxílio da loteadora tanto na escolha, como nos próximos passos do financiamento. Ela poderá lhe apresentar parceiros construtores, que simplificarão o processo de construção da sua casa, e também com o banco, para fazer todo o envio de documentos e aprovações necessárias de forma mais simples e sem dor de cabeça.

2 – Simular o crédito

Para se preparar financeiramente e escolher um financiamento adequado a sua realidade, é sempre importante ser realizado uma simulação.

Você pode facilitar esse processo contando com a ajuda da loteadora e de seus consultores, pois eles podem esclarecer suas dúvidas em relação ao processo, auxiliar na simulação e já incluir o valor exato do lote escolhido por você.

Na simulação, você terá uma ideia do valor da prestação, prazo e demais condições, bem como entenderá as taxas de juros e muito mais. O banco realizará uma análise de crédito antes de liberar o financiamento e, nesse momento, identificar se você poderá usar o FGTS ou receber os benefícios do Minha Casa Minha Vida, caso se encaixe nos critérios necessários.

3 – Reunir a documentação e solicitar crédito

Se você tem certeza que deseja comprar seu terreno e construir a sua casa própria, então é preciso reunir a documentação e levá-la até o correspondente bancário, que solicitará a aprovação de crédito. Esse é um passo muito importante, então certifique-se de que está certo da sua escolha.

Para conseguir a aprovação do crédito, será preciso apresentar ao banco uma série de documentos (variam dependendo da instituição financeira). Em geral, é preciso:

- Declaração do Imposto de Renda, se houver;

- Documentos de filhos e dependentes, menores de 18 anos;

- Documentos de identificação com foto;

- Comprovante de endereço;

- Comprovante de estado civil;

- Comprovante de renda atualizado (pode ser o holerite, comprovante do Imposto de Renda ou movimentação bancária);

- Outros documentos também podem ser solicitados de acordo com seu perfil.

Depois da análise do banco e crédito aprovado, você terá em mãos todo o detalhamento do seu financiamento: valor da entrada, subsídios, FGTS, valor do financiamento, entre outros.

É importante manter o perfil de compra apresentado ao banco nesse momento até a assinatura do contrato. Isso significa manter seu estado civil comprovado, não comprometer sua renda com outros empréstimos e manter sua renda mensal estável.

4 – Compra do lote e projeto da casa

Agora é hora de escolher o seu lote para comprar e escolher o projeto da sua casa.

Depois escolher a loteadora, você deverá definir qual será o seu lote e prosseguir com a compra até a formalização por meio da assinatura do contrato. A loteadora poderá exigir um valor de sinal para garantir o seu lote até que o repasse do financiamento bancário seja feito.

A loteadora poderá auxiliar nesse passo, te apresentando alguns construtores parceiros. Ao definir o construtor, é hora de escolher o projeto da sua futura casa. Também é importante negociar os valores, prazos de entrega e acabamentos. Afinal, por serem empresas distintas, a loteadora e os construtores têm suas próprias regras.

5 – Contrato de financiamento bancário

Depois da finalização da compra em ambas as empresas, é hora de iniciar o processo de envio de documentos do lote e projeto da casa para o banco. É essencial que esse projeto seja aprovado na Prefeitura e esteja de acordo com as exigências do banco.

Se tudo estiver certo com a sua documentação, análise de renda e projetos da casa, o banco aprovará o seu crédito e lhe convocará até a agência para fazer a assinatura do contrato.

No contrato estarão dispostas todas as condições finais do financiamento, como valores da prestação, sistema de amortização, tempo máximo para pagamento, multas, taxas de juros e outros. Sempre leia com atenção todos esses detalhes para garantir que eles realmente estão de acordo com o que você negociou com o banco.

6 – Mãos a obra

Após a finalização da assinatura do contrato com o banco, é preciso registrá-lo em cartório para que seja feita a liberação do valor financiado. O banco providenciará a quitação do seu lote junto à loteadora e as obras do seu futuro lar já podem começar.

O banco liberará mensalmente os recursos referente à construção, conforme a evolução da obra medida pelo banco. Com os recursos liberados, você deverá fazer o repasse ao construtor.

Tempo médio para Aprovação do Financiamento

O tempo médio para aprovação do financiamento pode levar de 2 a 6 meses, a depender da necessidade da empresa e do relacionamento que se tem com o banco. Geralmente a parte de análise de crédito e a análise de garantias são as que mais demoram.

Vantagens de Financiar

Veja as vantagens de fazer um financiamento:

- Sairá do aluguel;

- Poderá fazer a reforma almejada;

- Acesso a altos valores;

- Melhores condições de pagamento e negociação;

- Manter as economias e investimentos;

- Poderá escolher do piso ao teto, ou seja, terá a casa como sempre sonhou;

- Realizará o sonho da casa própria;

- Terá a sua casa em pouco tempo e com a planta que escolher;

- Poderá usar o dinheiro para aumentar a sua moradia atual.

Desvantagens de Financiar

Veja as desvantagens de fazer um financiamento:

- Se não ficar atento você pode ter um descontrole financeiro;

- Taxa de juros;

- Limitação do uso do crédito.

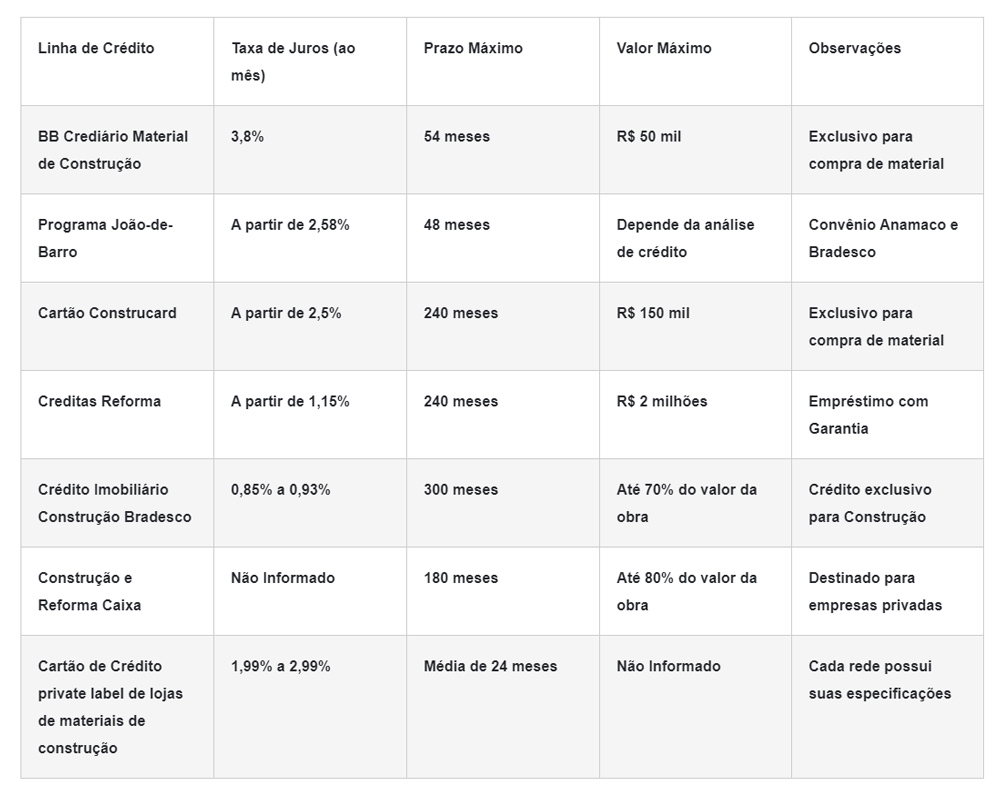

Tipos de crédito para construção e reforma

Confira os tipos de crédito para construção e reforma, bem como os juros e tempo para pagar a dívida.

Financiamento: Exigências de construção

Ao fazer um financiamento para construção, deverá seguir as exigências construtivas mínimas e desde 2015 é obrigatório a existência de área de serviço em um projeto, e outros como

- O uso de vergas em janelas com transpasse mínimo de 0,30m, além de peitoril com pingadeira e transpasse de 2cm para cada lado do vão;

- Portas de no mínimo 1,20m em todos os cômodos;

- É vedado o uso de cobogó em substituição ás janelas;

- Deverá ser apresentado projeto de drenagem.

Impermeabilização, pisos e revestimentos

- Obrigatório piso e rodapé em toda a unidade;

- Piso impermeável e com acesso em nível para os veículos de coleta da prefeitura;

- Para áreas molháveis e rota de fuga, o coeficiente de atrito dinâmico deve ser superior a 0,4;

- Calçada de Concreto com largura mínima de 1,50m.

Elétrica

- O mínimo de pontos de tomadas são 4 na sala, 4 na cozinha, 2 na área de serviço, 2 em cada dormitório, 1 tomada no banheiro e mais 1 ponto elétrico para chuveiro;

- Onde houver chuveiro elétrico não há necessidade de instalação de dispositivos economizadores.

Cobertura

- Em áreas de serviço a cobertura deve ser em telhas de cerâmica, concreto, ou de fibrocimento;

- O talude deverá possuir cobertura vegetal.

Financiamento: Limites

O limite de financiamento para construção irá variar de cidade para cidade, quantidade de habitantes e renda familiar máxima.

Compra de terreno e construção

Existem municípios que limitam o financiamento em R$95.000,00 e outros que limitam em R$145,000,00 em diante. Este valor liberado pelo financiamento deverá ser o valor total de todos os fatores da casa nova, desde a compra do terreno até a compra de materiais e mão de obra, por exemplo se você conseguir um financiamento de R$95,000,00, para poder continuar dentro do limite de financiamento solicitado, terá que comprar um terreno de R$50,000,00 e na obra não poderá gastar mais de R$35,000,00

Construção em terreno próprio

Caso você já tenha um terreno e deseja fazer um financiamento apenas para construir, deverá consultar qual o limite de financiamento para sua cidade, pois o valor limite deverá ser o gasto total da sua obra e o valor avaliado do terreno.

Por exemplo se o seu limite municipal de financiamento é de R$145,000,00, e o seu terreno vale R$60,000,00, você só poderá gastar R$ 85,000,00 na obra.

Casos críticos

Algumas cidades congelam o limite de financiamento no valor de R$95,000,00, o que gera uma certa crítica, pois a inflação cresce cada vez mais em nosso país e com isso materiais de construção e valores de terreno tendem a subir, o que gera pessoas construindo casas cada vez menores, para poder se manter dentro do orçamento.

Financiamento x Empréstimo

Financiamento

Para conseguir fazer um financiamento você deve ter um motivo específico, como a construção da casa dos sonhos e a compra de um carro novo, pois o dinheiro do banco será investido para que você faça o que deseja, mediante ao custo efetivo total (CET) que engloba a cobrança de juros e demais encargos.

Empréstimo

O dinheiro emprestado pelo banco pode ser usado para qualquer finalidade, não precisa de um motivo para se pegar um empréstimo, e também há o custo efetivo total (CET) que engloba a cobrança de juros e demais encargos.

Financiamento: Sistemas

As principais opções de financiamento residencial no Brasil incluem o Sistema Financeiro de Habitação (SFH), o Sistema Financeiro Imobiliário (SFI) e o Programa Minha Casa Minha Vida (PMCMV).

SFH

O Sistema Financeiro da Habitação (SFH) foi criado pensando em populações de menor renda, ajudando a conquistar o sonho da casa própria, comprada ou construída, disponibilizando condições de financiamento imobiliário, mediante a taxa de juros, quota e pagamento dentro de um determinado prazo, sendo possível a mudança de alguns desses fatores mediante a intervenção do Governo Federal.

SFI

O Sistema de Financiamento Imobiliário (SFI) foi criado para proporcionar o financiamento imobiliário mais generalizado. O SFI surgiu em 1997 e foi desenvolvido a partir da Lei 9.514/97 que tinha o objetivo de aumentar o mercado imobiliário brasileiro, que passava por dificuldades causadas pelo instituto falido das hipotecas.

Financiamento: Minha casa minha vida

O MCMV é composto por três faixas, na faixa 1 são enquadradas pessoas com a renda familiar de até R$1,800,00, e não podendo possuir e nem estar em negociação para compra de outo imóvel, podendo gerar subsidio de 90% do valor do imóvel.

O MCMV começa com o governo federal fazendo a liberação de recursos de acordo com cada região do país, solicitando o envio de propostas, as construtoras capacitadas que apresentam propostas de forma independente fazem parceria com o poder público, então é feito a análise de caixa, acompanhamento de obra e depois a assinatura dos contratos na entrega do imóvel

O poder público beneficia famílias que necessitam de moradia, após um estudo de demanda, seleção e comprovação de documentos que comprovem que esta família não pode arcar com os custos de uma casa sozinha.

O FGTS beneficia todas as faixas que compõem o MCMV, porém os beneficiados devem respeitar o limite de renda familiar e não podem ter recebidos nenhuma ajuda do poder público como subsídios ou redução das taxas de juros.

Como conseguir: Passo a passo

Se você deseja conseguir um financiamento através do minha casa minha vida, basta seguir este passo a passo, pois ele irá te deixar mais próximo de seu objetivo.

1- Simulação de financiamento

Para saber quanto que você pode conseguir de financiamento é bem simples, você pode consultar no site da caixa ou em agências bancarias.

2- Contratação de um arquiteto

Contrate um arquiteto que possa ir ao terreno, faça o projeto preliminar, projeto legal arquitetônico e projeto da instalação de esgoto, e depois faça a aprovação de projeto na prefeitura e emissão de alvará.

Com o alvará de construção em mãos, o arquiteto faz os projetos complementares como projeto estrutural, projeto elétrico e projeto hidráulico. Faça o cálculo de quanto de material que irá utilizar na obra, com todos os projetos prontos e com as quantidades dos materiais de construção basta preencher a PFUI (Proposta de Financiamento de Unidade Isolada), nesta documentação inclui o orçamento da obra, especificação de materiais e cronograma da obra.

Nós arquitetos prestamos nosso serviço antes do financiamento sair, por conta disso é comum o cliente desistir de financiar com medo das parcelas ou alguma outra pendência, mas devemos receber da mesma forma.

3- Encaminhamento

Eu recomendo que sempre dê a entrada na caixa econômica só depois que já estiver com o alvará, se não poderá correr o risco de o financiamento ser liberado e a prefeitura demorar para concluir as documentações necessárias.

Agora basta ir ao correspondente bancário e fazer a entrega de documentos pessoais do cliente e documentação feita pelo arquiteto, esse documento se resume em:

- Projeto arquitetônico aprovado pela prefeitura;

- Projeto sanitário (esgoto) aprovado pela prefeitura;

- Alvará de construção;

- Projeto Estrutural;

- Projeto elétrico;

- Projeto hidráulico;

- Orçamento da obra;

- Especificação de materiais;

- Cronograma da obra.

4- Análise

Um profissional contratado pela caixa irá até o terreno em que o requisitante do financiamento deseja construir, para fazer uma análise do local e da documentação entregue pelo arquiteto. O cliente tem que ter dinheiro para se começar a obra, pois só depois de 30 dias que a primeira parcela será liberada, será feito uma visita pelo profissional uma vez por mês para ver se está seguindo o cronograma.

5- Assinatura

O financiamento sendo aprovado, o cliente e a caixa farão a assinatura do contrato de financiamento.

6- Início da obra

A obra irá iniciar depois de todos os papeis forem assinados, a caixa irá liberando o pagamento conforme a obra vá progredindo seguindo o cronograma feito pelo arquiteto.

7- Final da obra

Ao finalizar a obra, o cliente pode pedir o habite-se na prefeitura, e solicita na receita federal a certidão negativa de débitos de INSS da obra. Com o habite-se e certidão da receita basta solicitar a averbação da casa no cartório de imóveis, após ter feito a regulamentação do imóvel a caixa liberará a última parcela do financiamento.

Agora o cliente pode começar a pagar as parcelas do financiamento ao banco caixa econômica, e caso queira reformar a casa, o cliente deverá utilizar dinheiro próprio e o arquiteto deverá emitir um alvará de ampliação na prefeitura.

Perguntas Frequentes

Quais são os requisitos para obter financiamento residencial no Brasil?

Os requisitos para obter financiamento residencial no Brasil incluem renda mínima, comprovação de renda, histórico de crédito, garantias, entre outros, que variam de acordo com a opção de financiamento escolhida.

Qual é o limite de financiamento disponível no SFH?

O limite de financiamento disponível no SFH varia de acordo com a região e o valor da propriedade, mas geralmente é de até 90% do valor da propriedade.

O que é o programa Minha Casa Minha Vida?

O programa Minha Casa Minha Vida é um programa governamental que oferece financiamento e subsídios para a compra ou construção de casas para famílias de baixa renda no Brasil.

Como posso saber se eu me qualifico para o programa Minha Casa Minha Vida?

Para saber se você se qualifica para o programa Minha Casa Minha Vida, você deve preencher uma ficha de inscrição e fornecer informações sobre sua renda e outros requisitos.

Qual é a taxa de juros para financiamento residencial no Brasil?

A taxa de juros para financiamento residencial no Brasil varia de acordo com a opção de financiamento escolhida e o perfil do cliente, mas geralmente é menor para financiamentos com garantia hipotecária.

Quais são as garantias exigidas para obter financiamento residencial no Brasil?

As garantias exigidas para obter financiamento residencial no Brasil incluem garantia hipotecária, avalista, entre outras, que variam de acordo com a opção de financiamento escolhida.

O que é a Sistema Financeiro Imobiliário (SFI)?

O Sistema Financeiro Imobiliário (SFI) é um conjunto de instituições financeiras, como bancos, que oferecem financiamentos e outros serviços para o mercado imobiliário no Brasil. Ele é regulamentado pelo Banco Central do Brasil e inclui opções de financiamento para compra, construção, reforma e outras necessidades imobiliárias.

Qual banco mais fácil para aprovar financiamento?

O banco mais fácil para aprovar financiamento atualmente é o Bradesco, com uma taxa de juros 1.58% ao mês, mas se você tiver uma renda familiar de até R$1.800,00 a caixa econômica oferece boas taxas com o minha casa minha vida.

O que é preciso para se fazer um financiamento?

Para se fazer um financiamento vá a agência bancária desejada e leve documento de identidade, CPF, comprovante de estado civil, comprovante de endereço, carteira de trabalho, comprovante de renda e extrato do FGTS, com estes documentos o banco poderá analisar o seu pedido de financiamento e decidir se irá prosseguir ou não.

Qual score os bancos consultam?

Os bancos consultam o score nas plataformas do Serasa e Boa Vista.

Quais as vantagens de fazer um financiamento?

As vantagens de fazer um financiamento é que você não precisa terminar de pagar para poder aproveitar de sua casa nova, o financiamento sendo aprovado, a obra já pode começar.

O que significa valor total financiado?

O valor total financiado é a diferença entre o valor do imóvel e o da entrada.

Qual score para aprovar financiamento?

Para aprovar um financiamento o score pode variar, mas a média é de 700.

O que significa um financiamento?

O financiamento significa uma forma com que o banco quite a sua dívida, e depois você o ressarce com um acréscimo de juros, através de parcelas ou no final do período de vigência do contrato.

Como calcular o valor do juros?

Para calcular o valor do juros basta utilizar a fórmula J = C * i * t, mas taxa é aplicada ao capital inicial então o crescimento da dívida é linear.

- J = Juros.

- C = Capital emprestado.

- i = Taxa de juros do período.

- t = Tempo.

Conclusão

Nesse artigo apresentamos sobre como funciona o financiamento residencial. Deixe seu comentário abaixo sobre o que achou do artigo.

Sou Leandro Amaral, técnico eletrotécnico desde 2011, professor de cursos online desde 2013 e arquiteto desde 2016. Assim como apresentar projetos de qualidade mudou a minha vida, acredito realmente que pode mudar outras e desse modo quero compartilhar isso com o maior número de pessoas possível. Ensino meus alunos a despertarem seu potencial máximo na arte chamada Arquitetura. Junte-se a nós. CAU (Registro no Conselho de Arquitetura e Urbanismo): A117921-7.

0 Comentários

Deixe um comentário